最近ニュースやSNSでも「利息不要」や「スピード審査」という文言とともに給料ファクタリングが推奨されているのを見かけることがあり、とても魅力的なサービスに感じます。

しかし、その実態は闇金と変わらない違法性を帯びた貸金サービスだと言えます。

甘い誘い文句で安易に給料ファクタリングに申し込みするのはとても危険なので、利用する前に当ページで記載している注意点を必ず確認しましょう。

給料ファクタリングとは

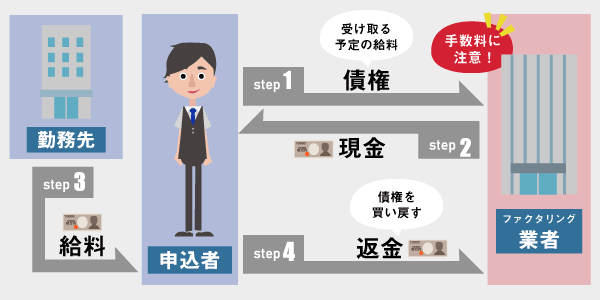

給料ファクタリングは簡単に言うならば給料の前借りサービスで、将来的に振り込まれる予定の給料を業者が債権として買い取り、申込者へ現金を受け渡すという仕組みです。

給料を担保とする代わりに現金を貸してくれるものだとイメージしてください。

現金を受け取ったのちに給料が振り込まれたら、給料ファクタリングの業者へ返金をするという流れです。

融資や貸金ではないため利息は不要、信用情報に履歴が残らない、ブラックリスト入りしていても利用できるなどと甘い誘い文句で申込者を募っています。

しかし、利息はないものの手数料はしっかり取られるので注意しましょう。

通常のファクタリングとは違うの?

通常のファクタリングは、企業が売掛金や未収金といった債権をファクタリング会社に売却して資金を調達をする方法です。

企業が新株の発行が行えない場合や金融機関からの融資を受けられない場合でも早急に経営資金をまかなうことができるのが特徴です。

通常のファクタリングと給料ファクタリングの基本的な仕組みは同じですが、以下の点が違います。

- 利用する側が事業者か個人か

- 買取の対象は売掛債権か給与債権か

- 債権の売買か貸付けか

通常のファクタリングと給料ファクタリングの最も大きな違いは、企業向けか個人向けかという点です。

ちなみに給料ファクタリングは融資や貸付ではないと宣伝しているものの、金融庁では貸金業に分類されると判断されています。

そうなると、貸金業登録をしていない業者が給料ファクタリングを行うことは貸金業法に違反していることになりますし、手数料という名目で20%を超える利息を搾取することは出資法違反となり刑事罰の対象になりかねないというわけです。

どれくらいの利率で利用できる?

給料ファクタリングの手数料は20%~40%というケースが多いのですが、実はこの手数料は1ヵ月単位で発生します。つまり、手数料が20%と設定されている業者であっても年利に換算すると20%×12ヵ月で年率240%となります。

法定金利は年利20%なので、給料ファクタリングの手数料は法外な利率であることが分かります。そのため、給料ファクタリングは新手の闇金と言っても過言ではないのです。

給料ファクタリングの利用者は、高額な手数料によって給料ファクタリングの利用を繰り返さざるを得ない状況に陥ってしまう危険があります。

甘い勧誘に惑わされないよう注意してください。

なお、手数料については希望額からあらかじめ手数料分を差し引いて入金される、もしくは返済の際に上乗せして支払う仕組みです。

給料ファクタリングについての疑問点

申込条件や即日中にお金を受け取ることができるのかなど、給料ファクタリングで気になるポイントをいくつかまとめました。

給料ファクタリングは申込日当日にお金を受け取ることができます。

なかには申込から30分で口座へ振り込んでくれる業者もあるほどスピーディーです。

なぜなら消費者金融や銀行カードローンのように信用情報機関への照会が不要で、簡潔な審査内容だからです。

ただし、申し込む時間によっては即日中の入金が難しい場合もあります。

多くの給料ファクタリング業者は土日や祝日でも申し込みを可能としています。

しかし、土日や祝日に申し込んだ場合でも審査は翌営業日となり、入金も早くて翌営業日となるケースがほとんどです。

土日に急にお金が必要になっても給料ファクタリングで前借りをすることは難しいと考えておきましょう。

給料ファクタリングの申込条件は原則働いて給料を得ていることだけです。

雇用形態問いませんので、正社員だけでなくアルバイトやパートでも利用可能です。また、専業主婦でも配偶者が働いていれば申込を受け付けてもらえる可能性もあります。

ただし、自営業の場合は給料ファクタリングを利用することができません。収入が給料ではなく事業所得とななるため、給料ファクタリングでの買取ができないためです。一方、通常のファクタリングなら自営業であっても利用できます。

一般的に消費者金融や銀行カードローンだと過去に金融事故を起こしてブラックリスト入りしている場合は審査に通過しませんが、給料ファクタリングはブラックでも利用可能と謳っています。

給料ファクタリングは審査対象が利用者本人ではなく勤め先のため、自己破産や支払滞納などで金融ブラックになっていても審査への影響はないのです。

また、給料ファクタリングの利用履歴が信用情報機関に記録されることもありませんから、将来住宅ローンや車のローンなどを契約する予定があっても安心です。

給料ファクタリングは申込から入金までがネット上で完結するため、来店の必要はありません。なかにはLINEで申込が完結する業者もあります。

そのため、自宅にいながらでも仕事の休憩時間や移動時間でも、空いた時間ですぐに給料の前借りが完了します。

また、申込自体は24時間365日受け付けてもらえるので仕事が遅い時間に終わる方にも便利です。

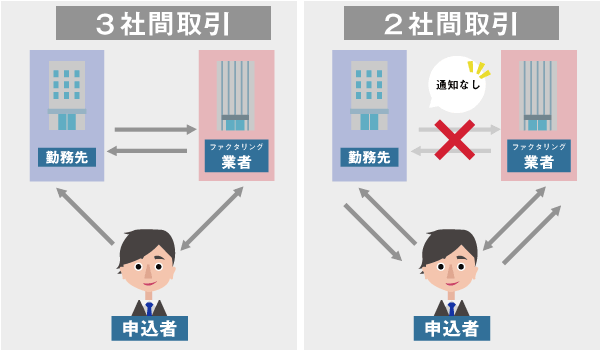

給料ファクタリングには業者と申込者との間の2社間契約と、業者と申込者と勤め先の間の3社間契約があり、3社間契約では申込者が勤務先に給料債権譲渡の同意を得る必要があるので、勤め先に給料ファクタリングを利用することが知られます。

一方、2社間契約ならば勤務先にも知られずに給料ファクタリングを利用できます。

多くの給料ファクタリング業者は2社間契約を採用しているので会社に知られる心配はありません。

また、来店不要でネット上で手続きが完結するため家族や知人にもばれずに利用ができます。

給料ファクタリングを利用する流れ

給料ファクタリングを利用する際の流れをまとめました。

- 申込希望の旨を連絡

- 必要書類をFAXまたはオンラインで提出

- 必要書類や申告内容を基に審査

- 審査通過後に契約手続き

- 申込者の銀行口座へ入金

なお、必要書類は以下のものを用意する必要があります。

- 顔写真付の身分証明書(免許や住基カードなど)

- 現在の住所を証明できるもの(公共料金や電話料金の領収書など)

- 社会保険証または健康保険証

- 直近3ヶ月分の給料明細または給料が振込されている通帳のページ(支給日が確認できること)

給料ファクタリングでは審査時に信用情報機関への照会は行いませんが、勤務先への在籍確認は原則必須となります。

そのため、勤務先が休日などで誰も電話に出られない場合は、審査が保留となり即日中の入金は難しくなるので気を付けましょう。

なお、自身が休みや外回りなどで不在であっても在籍していることが証明できれば、在籍確認は完了します。

ちなみに在籍確認を免除するなど柔軟な方法で行ってくれる給料ファクタリング業者も存在しています。

どうやって返済するの?

給料ファクタリングを利用した際は、給料が振り込まれたら自身が業者へ依頼した買取希望額を返済するのが一般的です。

手数料を差し引かない業者を利用したのであれば、入金時には買取希望額と手数料を合算して返済しなければなりません。

ちなみに、2社間契約ではなく3社間契約を採用している給料ファクタリング業者であれば、自身での返済は不要で勤め先が直接給料ファクタリング業者へ返済をしてくれます。

申込時には給料日が分かる書類を提出することから、申込者の給料日がいつなのかを業者は把握しています。そのため、給料ファクタリング業者の多くは返済期日を給料日もしくは給料日翌日に設定しています。

なお、返済期日に支払いができなかった場合でも延滞金や遅延損害金は発生しません。

悪徳な業者だと延滞金などを請求してくることがありますが、給料を債権としている給料ファクタリングで延滞等による手数料の上乗せをすることは違法なので支払う必要はありません。

しかし、支払期日を過ぎても返済がなければ給料ファクタリング業者から催促の連絡がきたり、勤務先にまで電話や直接取り立てにきたりする可能性もあります。

延滞金がかからないからと言って安易な気持ちで踏み倒そうとするのは絶対にやめましょう。

給料ファクタリングの返済は、分割払いはできず原則一括払いとなります。

なぜなら分割払いを可能にすると、債権の売買ではなく実質的に融資と同じだと判断されてしまうからです。

融資の取引においては法律で年率20%を超える利息を請求してはならないと決まっていることから、年率240%もの手数料を設定していることが多い給料ファクタリングにおいては、融資と判断されては違法行為にあたるため都合が悪いのです。

そのため、融資ではなく債権の売買ということを大々的に公言して運営している給料ファクタリングでは分割払いを認めることはできません。

給料ファクタリング業者5社を解説

給料ファクタリング業者を5社ピックアップして業務内容を調査しました。

スターモーニングは最短30分で査定が完了するスピーディーな対応をしています。

買取希望額から手数料をあらかじめ差し引いた金額を振り込むシステムです。

業界最安の手数料を謳っていますが、実際に適用される手数料は審査結果と合わせて報告されるので注意が必要です。

| 最低買取金額 | 手数料 | 即日振込 | 営業時間 | 取引形態 |

| 10,000円 | 10%以上 | 可 | 平日9時から18時 | 2社間契約 |

プリペイメントは在籍確認なしで給料ファクタリングを利用できるのが特徴。

また、LINEを介して1分で申込ができるので手軽です。

ただし手数料とは別で事務手数料が3,300円必要となります。

| 最低買取金額 | 手数料 | 即日振込 | 営業時間 | 取引形態 |

| 給料の20% | 10%以上 | 可 | 平日10時から22時 | 2社間契約 |

即給びんはスピード審査をウリにしていて、最短10分で審査が完了するケースもあります。

また、土曜も営業しているので週末にお金が必要になった場合には便利でしょう。

ただし、手数料は当ページでピックアップした業者のなかでは高めの20%以上なので損する額も大きくなってしまいます。

| 最低買取金額 | 手数料 | 即日振込 | 営業時間 | 取引形態 |

| 10,000円 | 20%以上 | 可 | 月曜~土曜 9時~18時 | 2社間契約 |

ファクタリング119は数少ない土日祝も営業している給料ファクタリング業者です。

必要書類は身分証、保険証、給与明細3ヵ月分ですが、通帳や公共料金の明細書があると審査が有利になります。

ファクタリング119では勤務先への在籍確認とは別に、緊急連絡先への電話確認も必要となるので煩わしいと感じる場合もあるでしょう。

| 最低買取金額 | 手数料 | 即日振込 | 営業時間 | 取引形態 |

| 10,000円 | 10%以上 | 可 | 平日9時〜18時・土日祝13時〜18時 | 2社間契約 |

PayDayは手数料が30%以上とかなり高めの設定の給料ファクタリング業者です。

さらに事務手続費用として3,300円が別途必要となります。

申込時には緊急連絡先の申告が必要なものの、審査段階では連絡することはありません。

| 最低買取金額 | 手数料 | 即日振込 | 営業時間 | 取引形態 |

| 10,000円 | 30%以上 | 可 | 平日10時〜18時 | 2社間契約 |

給料ファクタリングの注意点

給料ファクタリングは金融ブラックでも利用できたり、利息がかからなかったりするので一見魅力的なサービスですが、以下のような注意点があるためおすすめすることはできません。

- 手数料が非常に高い

- 闇金のような悪質な業者も存在する

- 違法性があるという判決が出ている

利息がかからないとは言え手数料がかかるため、実質利息を払ってお金を受け取るカードローンなどとほぼ変わりません。

さらに、手数料は年利に換算すると240%以上になるケースが多いため、カードローンの利息と比べると約13倍もの負担になるのです。

2020年6月現在、給料ファクタリングについて取り締まる法律は制定されていません。

しかし、グレーラインの位置づけではあるものの業務内容は貸金業と変わらないことから、貸金業登録をせずに給料ファクタリングサービスを提供すること自体が違法という見解を金融庁も示しています。

つまり、給料ファクタリングは貸金業登録をせずに法外な利息を搾取する闇金とほぼ同じというわけです。

実際に東京地方裁判所で3月に給与ファクタリング2件を貸金業法および出資法違反で契約は無効とし、刑事罰の対象となる判決を言い渡しています。

参照(http://www.j-factoring.or.jp/15834645406852)

こういった注意点を把握したうえで、どうしても給料ファクタリングを利用したいならあくまで自己責任であることを理解しておきましょう。